বিজনেস আওয়ার প্রতিবেদক : সুকুক বন্ড ইস্যুর মাধ্যমে শেয়ারবাজার থেকে ৩ হাজার কোটি টাকা সংগ্রহের প্রথম ধাপেই বড় ধাক্কা খেল বাংলাদেশ এক্সপোর্ট ইমপোর্ট কোম্পানি (বেক্সিমকো)। কোম্পানিটির ৩ হাজার কোটি টাকার বন্ডের প্রথম ধাপে ৭৫০ কোটি টাকা প্রাথমিক গণপ্রস্তাবে (আইপিও) সংগ্রহ করতে গিয়ে এই ধাক্কা খেয়েছে। যেখানে চাহিদার মাত্র ৭ শতাংশ আবেদন করেছেন বিনিয়োগকারীরা।

ঢাকা স্টক এক্সচেঞ্জ (ডিএসই) সূত্রে এই তথ্য জানা গেছে।

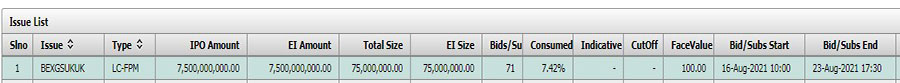

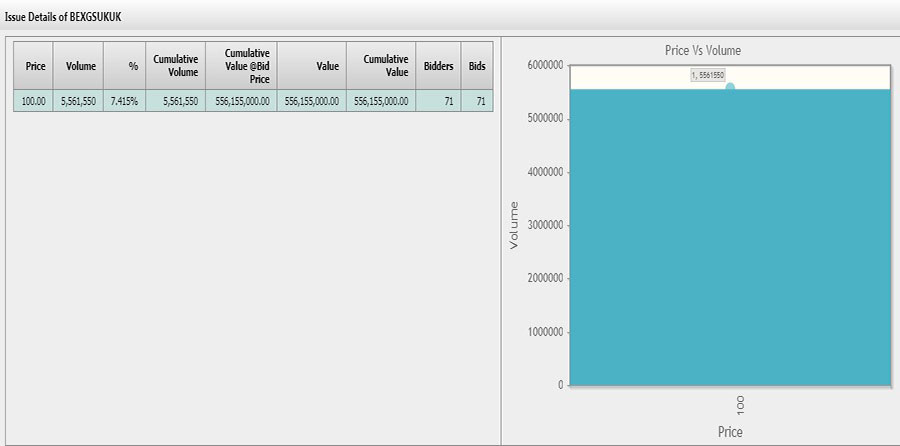

জানা গেছে, বেক্সিমকো সুকুক বন্ড ইস্যুর মাধ্যমে ৭৫০ কোটি টাকা সংগ্রহের জন্য গত ১৬ আগস্ট চাদাঁ সংগ্রহ শুরু করে। যার জন্য নির্ধারিত সর্বশেষ সময় ছিল ২৩ আগস্টের (সোমবার) বিকাল সাড়ে ৫টা পর্যন্ত। এই সময়ে বন্ডটির চাহিদার ৭৫০ কোটি টাকার বিপরীতে বিনিয়োগকারীরা মাত্র ৫৫ কোটি ৬১ লাখ ৫৫ হাজার টাকার বা ৭.৪১৫% আবেদন করেছেন। এতে ৭১ জন বিনিয়োগকারী আবেদন করেছেন।

উল্লেখ্য বেক্সিমকোর প্রস্তাবিত গ্রিন সুকুকটির আকার ৩ হাজার কোটি টাকার। এরমধ্যে ৭৫০ কোটি টাকা আইপিওতে উত্তোলনের জন্য বরাদ্দ। বাকি ২ হাজার ২৫০ কোটি টাকার প্রাইভেট প্লেসমেন্টের মাধ্যমে সংগ্রহ করা হবে। এরমধ্যে বিদ্যমান শেয়ারহোল্ডারদের থেকে ৭৫০ কোটি টাকা এবং অন্যান্য বিনিয়োগকারীদের থেকে ১৫০০ কোটি টাকা উত্তোলনের জন্য বরাদ্দ।

তবে প্রথম ধাপেই আইপিওর মাধ্যমে বন্ড ইস্যুতে বড় ধাক্কা খেল বেক্সিমকো। কোম্পানিটির ৭৫০ কোটি টাকার চাহিদার বিপরীতে জমা পড়েছে মাত্র ৭.৪১৫%।

এ বিষয়ে জানতে চাইলে বাংলাদেশ সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ কমিশনের (বিএসইসি) নির্বাহি পরিচালক ও মুখপাত্র মোহাম্মদ রেজাউল করিম বিজনেস আওয়ারকে বলেন, বন্ডটির ক্ষেত্রে কোন একটি অপশনে যদি কম আবেদন জমা পড়ে, তা অন্য দুই অপশনে বরাদ্দ রাখার সুযোগ রাখা হয়েছে। যেমন পাবলিক অফারে কম আবেদন জমা পড়লে, সেই অংশটুকু প্রাইভেট প্লেসমেন্টের বিদ্যমান শেয়ারহোল্ডার বা অন্যান্য শেয়ারহোল্ডারদের মধ্যে ইস্যু করা যাবে। আর প্লেসমেন্টে বন্ডটি ইস্যু করা যাবে কনসেন্ট পেপার পাওয়ার দিন থেকে সর্বনিম্ন ১ মাস এবং সর্বোচ্চ ৬ মাস পর্যন্ত। যে কনসেন্ট লেটার দেওয়া হয়েছে গত ৮ জুলাই।

এছাড়া বন্ডটির আইপিওতে সর্বোচ্চ ১৫ দিন চাদাঁ সংগ্রহের সুযোগ রয়েছে বলে জানান বিএসইসির এই নির্বাহি পরিচালক। এ হিসেবে কোম্পানির আবেদনের প্রেক্ষিতে কমিশন সময় বাড়ানোর সুযোগ রয়েছে। কারন বেক্সিমকোর সুকুক বন্ডটির আইপিওতে ৭ দিনের মতো চাঁদা সংগ্রহ করা হয়েছে।

উল্লেখ্য গত ২৩ জুন কতিপয় শর্তসাপেক্ষে বিএসইসি বেক্সিমকো লিমিটেডের ৩ হাজার কোটি টাকার ৫ বছর মেয়াদী সিকিউরড কনভার্টেবল অথবা রিডেম্বল অ্যাসেট ব্যাকড গ্রিন সুকুক এর প্রস্তাব প্রদানের সিদ্ধান্ত নেয়।

এই সুকুক ইস্যুর মাধ্যমে ৩ হাজার কোটি টাকা উত্তোলন করে বেক্সিমকো লিমিটেডের টেক্সটাইল ইউনিটের কার্যক্রম বর্ধীতকরণ এবং বেক্সিমকো দুটি সরকার অনুমোদিত সাবসিডিয়ারি নবায়ন যোগ্য বিদ্যুৎ উৎপাদন প্রকল্পের (তিস্তা সোলার লিমিটেড এবং করতোয়া সোলার লিমিটেড) বাস্তবায়নের পাশাপাশি পরিবেশ উন্নয়ন এবং সংরক্ষণ নিশ্চিত করতে চায়।

এই সুকুকের প্রতি ইউনিটে অভিহিত মূল্য ১০০ টাকা। সুকুকটির নূন্যতম সাবস্কিপশন ৫ হাজার টাকা ও নূন্যতম লট ৫০টি। সুকুকটির সর্বনিন্ম প্রিয়ডিক ডিস্ট্রিবিউশন রেট ৯ শতাংশ।

সুকুকটির ট্রাস্টি হিসেবে ইনভেস্টমেন্ট কর্পোরেশন অব বাংলাদেশ (আইসিবি) এবং ইস্যু ম্যানেজার হিসেবে যথাক্রমে সিটি ব্যংক ক্যাপিটাল রিসোর্সেস ও অগ্রণী ইক্যুইটি এন্ড ইনভেস্টমেন্ট কাজ করছে।

বিজনেস আওয়ার/২৩ আগস্ট, ২০২১/আরএ